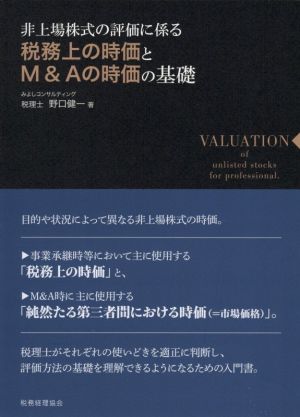

税務上の時価とM&Aの時価の基礎 の商品レビュー

所基通59-6の解釈が問題となったタキゲン事件を契機として最近話題の非上場株式の評価に関し、重要論点を中心に解説された書籍。タキゲン事件、国分事件など有名判例に関する解説もあり、全体的にコンパクトにまとめられている。筆者の意見も多数読めて興味深い内容であった。実務家、研究者も参考...

所基通59-6の解釈が問題となったタキゲン事件を契機として最近話題の非上場株式の評価に関し、重要論点を中心に解説された書籍。タキゲン事件、国分事件など有名判例に関する解説もあり、全体的にコンパクトにまとめられている。筆者の意見も多数読めて興味深い内容であった。実務家、研究者も参考になりそうな書籍だ。 P52 なお、当該判決における譲渡時における時価をどう考えるかですが、その点についても譲渡人の会社への支配力の程度に応じた評価方法とするべきと判断 されていることから、別の視点から配当還元価額の妥当性を明示しない限りは納税者側が勝訴するのは難しいかと思われます。本判決でも示されているように譲渡所得税の課税の趣旨から、譲渡前の譲渡人で判定すべきとするのであれ ば、財産評価基本通達188を準用することによって所得税の立法趣旨にはそぐ わない判断になってしまっていることは否めませんので、納税者の信頼及び予見可能性の見地からは、税法間の準用の取りやめ及びさらなる通達改正が望まれます。 また、「売り手」である個人側は、時価の2分の1未満でなければみなし譲渡の規定の適用はなく、譲渡価額によって所得金額を計算することになりますが、同族会社に対する譲渡で時価の2分の1以上の譲渡価額により譲渡した場合において、その譲渡により売主である者の所得税負担を不当に減少させるとき(所法157《同族会社の行為又は計算の否認規定))は、時価をもって譲渡所得税が計算されることになりますので留意が必要です。一方、法人側においては、時価以外の取引の場合には資本等取引を除いて、原則として時価と譲渡価額との差額は課税関係が生じることになります。 ③法人から個人への売買について 法人個人間売買において、「買い手」である個人にとっては、株式時価の明文規定がないため買主側の立場からの株式時価算定が困難となります。ただ、「売り手」である法人は、法人税法の原則に基づき時価での取引が求められているため、実務上の時価の算出方法は、「売り手」側を意識した法人税基達9-1-13及び9-1-14を参酌して評価した方法が一般的であると思われます。

Posted by

- 1