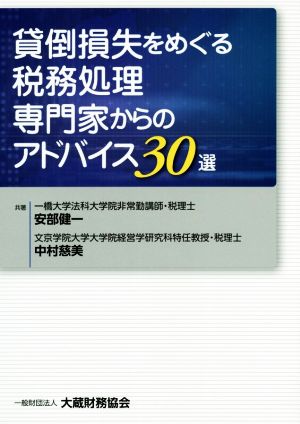

貸倒損失をめぐる税務処理専門家からのアドバイス30選 の商品レビュー

本書では貸倒損失にまつわる様々な税務調査事例をもとに調査官の指摘のポイントと専門家からのアドバイスが解説されている。貸倒損失は税務実務において判断の難しい事例なだけに本書をもとに指摘されそうなポイントをおさえておくのは有益だ。 P69 2 時効債権の貸倒処理の時期 上記1のよう...

本書では貸倒損失にまつわる様々な税務調査事例をもとに調査官の指摘のポイントと専門家からのアドバイスが解説されている。貸倒損失は税務実務において判断の難しい事例なだけに本書をもとに指摘されそうなポイントをおさえておくのは有益だ。 P69 2 時効債権の貸倒処理の時期 上記1のような理由から、法人税基本通達9-6-1には敢えて消滅時効に関する取扱いが示されていないものと考えられます。 消滅時効が完成した債権については、債務者が時効の援用をした場合(すなわち、債務者が債務の承認をしない場合)に貸倒れとして損金の額に算入することが認められると考えられます。したがって、債務者が時効を援用しない限り、債権が法的に消滅することにはならないことになりますので、貸倒れとして損金の額に算入する ことは認められないことになります(森文人「貸倒損失等の法人税法上の取扱いについて」租税研究第743号233頁(2011年9月))。

Posted by

- 1