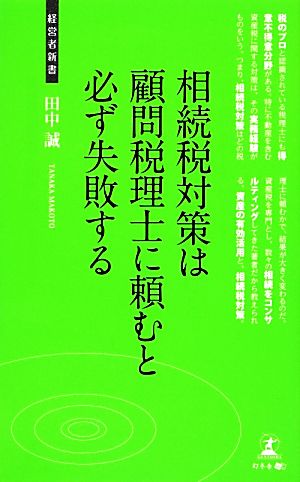

相続税対策は顧問税理士に頼むと必ず失敗する の商品レビュー

ある国税OB税理士で資産税調査を長らくやっていた人の話しでは、相続税申告書の6〜7割が過大申告だそうだ。土地評価減を適用できるのにしていなかったり、もっと酷いのものになると、判断の難しいものは納税者が不利になるよう相続財産を計算する税理士もいるそうだ。将来の調査時に過少申告を指摘...

ある国税OB税理士で資産税調査を長らくやっていた人の話しでは、相続税申告書の6〜7割が過大申告だそうだ。土地評価減を適用できるのにしていなかったり、もっと酷いのものになると、判断の難しいものは納税者が不利になるよう相続財産を計算する税理士もいるそうだ。将来の調査時に過少申告を指摘され、税倍訴訟となることを懸念してのことであろう。その主たる原因として、相続税申告書を作成する税理士自体が相続税実務に全く精通していないことがあげられる。だから、リスク回避策として、納税者不利な申告書を作成してしまうわけだ。全国で相続税が課税された人は一年間で約5万1千件。一方、税理士の数は7万1千人もいるわけだから、1年間で1件の相続税の申告書も作成していない人が大半を占めるものと思われる。何年に1回来るかわからない実務のために日々研究するほど税理士も暇ではないし、また座学だけでは相続実務は学べない。ここに相続税実務の難しさがある。 とはいえ、本書を読んで再確認させられたが、相続税実務というのは非常にクリエイティブな仕事なんだなと実感した。奥深いだけにおいそれとやれるものではないが、勉強してみるかな。でも自分は簡単なものしかやらないけどね。やっぱり、税倍リスクは怖い。

Posted by

- 1