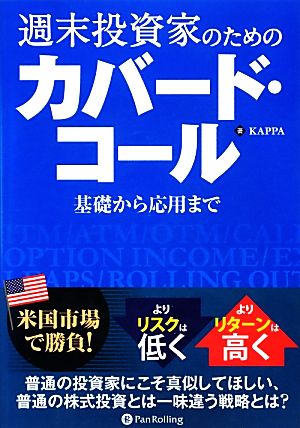

週末投資家のためのカバード・コール の商品レビュー

カバードコールの注意点 下落時は、プレミアム収入が追いつかない場合がある。 上昇時は単純買いより利益が少ない。 原資産の価格が先行きわずかに上昇するとき。ETFが便利。 カバードコールは継続してこそ利益が出る。 ITMに入ったらコールの売りを買い戻して外を売るか、満期日が遠いも...

カバードコールの注意点 下落時は、プレミアム収入が追いつかない場合がある。 上昇時は単純買いより利益が少ない。 原資産の価格が先行きわずかに上昇するとき。ETFが便利。 カバードコールは継続してこそ利益が出る。 ITMに入ったらコールの売りを買い戻して外を売るか、満期日が遠いものの外を売る。 株価が下がったら、下のコールに乗り換える。 レパレッジドETFは、保有期間が長くなると2倍とはならない。 現金確保プット売り=プットを売ってその価格になったら株を引き取る。損益図はカバードコールと同じ。 LEAPS=満期まで長いオプション。 カバードコールで現物株のかわりにLEAPSのコールを持つ=ダイアゴナルスプレッド。ただしタイムディッケイに注意。 第1の柱は、カバードコール、現金確保プット売り、LEAPSのダイアゴナルスプレッド。 第2の柱は、ETFの保有。上昇したときにカバードコールのコール売りの乗り換えが気分が楽。 LEAPSのプット売り=現金確保のプット売りと同じ。

Posted by

衝撃的な内容である。富田本によれば2001年以降、テクニカル分析をしているプロは一人もいないという。著者のKAPPAは東大卒の現役医師。「予想はよそう」との一言が重い。 http://sessendo.blogspot.jp/2017/08/kappa.html

Posted by

労作。 著者のオプションものは、根本的には 同じ内容かな? ただ期待してたほどのものでもなかった。 使いにくいのは、アメリカでの話でかな? オプション一般の説明から始まるので、わかりやすいね。ただカバードコール戦略は、説明がたりないし、また、突然、まったく違った概念で、実践で...

労作。 著者のオプションものは、根本的には 同じ内容かな? ただ期待してたほどのものでもなかった。 使いにくいのは、アメリカでの話でかな? オプション一般の説明から始まるので、わかりやすいね。ただカバードコール戦略は、説明がたりないし、また、突然、まったく違った概念で、実践ではこうやると書いてあったりする。 だから、え! こんなこと言ってたっけ?って、思うところもある。 だからこそ、たのしかったって面もあるけどね。 最終的に、この本で、私においては、自分に取り入れるヒントになる、つまり、使えるものがなかった。 しかし、労作で、さすが東大卒って感じ。

Posted by

- 1